Fahrtkosten sind stets nur in der tatsächlich angefallenen Höhe als Betriebsausgaben oder Werbungskosten zu berücksichtigen. Der Abgabenpflichtige hat kein Wahlrecht zwischen tatsächlichen Kosten und Kilometergeld: VwGH 17.12.2002, 2002/14/0081, ÖStZB 2003/216, 186.

Auto/KFZ

Betriebliche Fahrtkosten sind in ihrer tatsächlichen Höhe anzusetzen. Das amtliche Kilometergeld dient nur der Schätzung und steht dort zu, wo keine bessere Methode zur Ermittlung der tatsächlichen Fahrtkosten zur Verfügung steht: VwGH 27.08.2008, 2008/15/0196, ÖStZB 2009/155, 142; VwGH 28.10.2010, 2007/15/0040, ÖStZB 2011/166, 272. Aufgrund des hohen Fixkostenanteiles entwickeln sich bei höheren Kilometerleistungen die tatsächlichen Kosten für Fahrten mit dem PKW degressiv. Bei einer jährlichen Fahrleistung über 30.000 km ist daher der Ansatz des amtlichen Kilometergeldes überhöht. So gilt bei einer Fahrleistung von 55.723 km ein Kilometergeld von ATS 3,– als angemessen: VwGH 08.10.1998, 97/15/0073; ÖStZB 1999, 311.

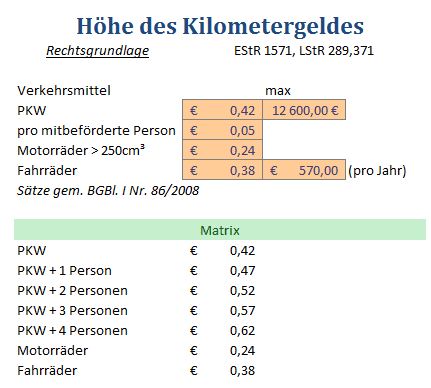

Gemäß § 26 Z 4 EStG seien als Kilometergeld höchstens die den Bundesbediensteten zustehenden Sätze zu berücksichtigen. Die Kilometersätze für die Bundesbediensteten seien in den §§ 10 und 11 der RGV sowohl für Kraftfahrzeuge wie auch für Fahrräder, Fußgänger und Mitreisende geregelt.

auch für fremde PKWs (SWK 2002, 11; Petschnigg, RdW 2002/111)

Grenze des Kilometergeldes: 30.000 km (Grundlage: VwGH 19.05.2005, 2001/15/0088; vgl. auch LStRL Rz 713)

Unselbständig Erwerbstätigen ist die steuerliche Geltendmachung ihrer Kosten für die Fahrt zwischen Wohnung und Arbeitsstätte beschränkt: Ihnen stehen zwei Pauschalbeträge zu, der Verkehrsabsetzbetrag und das Pendlerpauschale. Sie können auch dann keine höheren Beträge absetzen, wenn sie tatsächlich höhere Kosten nachweisen können als im Pauschale enthalten sind: VwGH 05.06.2003, 2002/15/0194, ÖStZB 2003/581, 549. Gegen diese Regel bestehen keine verfassungsrechtlichen Bedenken: VfGH 09.10.2002, B 1615/01.

Mit dem Kilometergeld sind alle Aufwendungen abgegolten, wie z.B.:

- Absetzung für Abnutzung (anteilige Anschaffungskosten)

- Treibstoff, Öl

- Servicekosten und Reparaturkosten aufgrund des laufenden Betriebes

- Zusatzausrüstung (Winterreifen, Autoradio usw.)

- Steuern und Gebühren

- Versicherungen aller Art (einschließlich Vollkasko-, Insassenunfall- und Rechtschutzversicherung)

- Mitgliedsbeiträge bei Autofahrerclubs

- Finanzierungskosten

- Parkgebühren und Maut

- Autobahnvignette

Fahrräder

Wird das Fahrrad für berufliche Fahrten verwendet, kann Kilometergeld als Werbungskosten angesetzt werden. Fahrten mit dem Fahrrad zwischen Wohnort und Arbeitsplatz werden durch den Verkehrsabsetzbetrag und das Pendlerpauschale im Zuge der laufenden Lohnverrechnung berücksichtigt. (VwGH 20.02.2008, 2005/15/0135, 2007/15/0183, ÖStZB 2008/538, 691.)

- Fahrten währende der Arbeitszeit zu beruflichen Zwecken => Werbungskosten

- Fahrten von & zur Arbeit => Verkehrsabsetzbetrag / Pendlerpauschale (für Selbständige ist im Gegensatz zu Dienstnehmern die Fahrt Wohnort – Betriebsstätte eine betriebliche Fahrt, die steuerlich abzugsfähig ist)

- Fahrten zur Weiterbildung ==> Werbungskosten (auch außerhalb der Arbeitszeiten; zB Universität)

Höchstgrenze: 560 € ( = 1.500 km)

Entwicklung des Kilometergeldes für Fahrradfahrer:

- bis 2008: kein Kilometergeld für Fahrräder: VwGH 20.02.2008, 2005/15/0074, RdW 2008/324, 372 = ÖStZB 2008/333, 431.

- bis 1.1.2011: für den ersten bis fünften Kilometer je 0,233 € und ab dem sechsten Kilometer je 0,465 €

- ab 1.1.2011: einheitlich. 0,38 € je Kilometer (vgl. BGBl I 2010/111)

Entscheidungen:

- Berücksichtigung von Kilometergeldern oder tatsächlichen Kosten bei einem nicht überwiegend betrieblich genutzten Fahrrad (UFSG, GZ RV/0443-G/04 vom 25.04.2005)

- Geschätzte Aufwendungen im Zusammenhang mit der betrieblichen Nutzung eines Fahrrades (UFSF, GZ RV/0535-F/07 vom 05.02.2010)

Dienstfahrrad:

Wird vom Arbeitgeber eine Dienstfahrrad zur Verfügung gestellt, so gilt das als Betriebsausgabe. Im Gegensatz zum Dienstauto, können Diensträder auch privat genutzt werden und müssen nicht als Sachbezug versteuert werden. (EStR 200, RZ 1527)

Kilometergeld seitens des Arbeitgebers

Falls die Arbeitgeberin/der Arbeitgeber für beruflich gefahrene Kilometer kein oder weniger an Kilometergeld ausbezahlt, kann die Differenz bei der Arbeitnehmerveranlagung als Werbungskosten abgesetzt werden.

Ist es für den Arbeitnehmer steuerlich besser, wenn er sich vom Arbeitgeber Kilometergeld zahlen lässt oder dies bei der Arbeitnehmerveranlagung geltend macht?

Links/Literatur

gesetzliche Grundlagen:

- Reisegebührenvorschrift 1955

- zuletzt geändert durch BGBl. I Nr. 86/2008 (set 1.7.2008)

- Kilometergeld für Radfahrer: LStR 2002, RZ 356a

- Fahrrad als Betriebsvermögen: EStR 200, RZ 1527

Links:

- Orlich, Herbert – Fahrkosten und Steuern

- Fahrrad: ARBÖ – Kilometergeld für Radler | Rad fahren (steuerliche Hinweise)

- Hofbauer/Kernbichler/Ninaus, Die Reisekostennovelle 2007, ÖStZ 2007/1018, 505.

- WKO – Umfangreiche Informationen zum Kilometergeld mit praktischen Beispielen